債券と株式の適切な割合ってどのくらいなの

必ずこれという比率はないです。私自身は株式99%で運用しています

株式と債券の違い

債券とは

借金のことです。国債は国が発行した借金、社債は会社が発行した借金です。

リスクの高い所が発行した債券や長い期間の場合は利率が高くなります。

買った側は利息を受け取れます。

債券の役割

債券の役割は値動きが小さくなるので暴落相場の時にクッションの役割をしてくれます。

このチャートはS&P500と同じVOOというETFのチャートです。

中央のガクっとさがったところが昨年3月のコロナショックの時の物です。

およそ30%の下落がありました。

このチャートはAGGというETFで債券ファンドになります。

中央の下落がコロナショックの時の物です。

すごく下がっているように見えますが右の数字見ると値幅が小さいのがわかります。

割合で5%の下落でとどまっています。

債券は下落の幅が小さいのがよくわかるよ

債券は暴落時資産の目減りが少なくなるので心を平穏に過ごすための役割があります。

債券のデメリット

暴落時の値動きがマイルドになる一方上昇局面もマイルドになります。

先ほどのチャートで暴落後の値動き見てもらうとわかります。

株式は暴落から5ヶ月後くらいに株価が回復し、その後も高値を更新し続けています。

価格はコロナ前の310ドルから現在は360ドルくらいになっています。

債券は暴落から3ヶ月で元の株価に戻っています。

現在は少し下落してますが、115ドル~120ドルで動いています。

債券は良くも悪くも動かないんだね

株式と債券どっちを持つか

歴史を見てみると1946年から2006年にかけてはトータル年利は以下の通りでした。

歴史を見ても資産拡大を目指すなら株式でいいと思います。

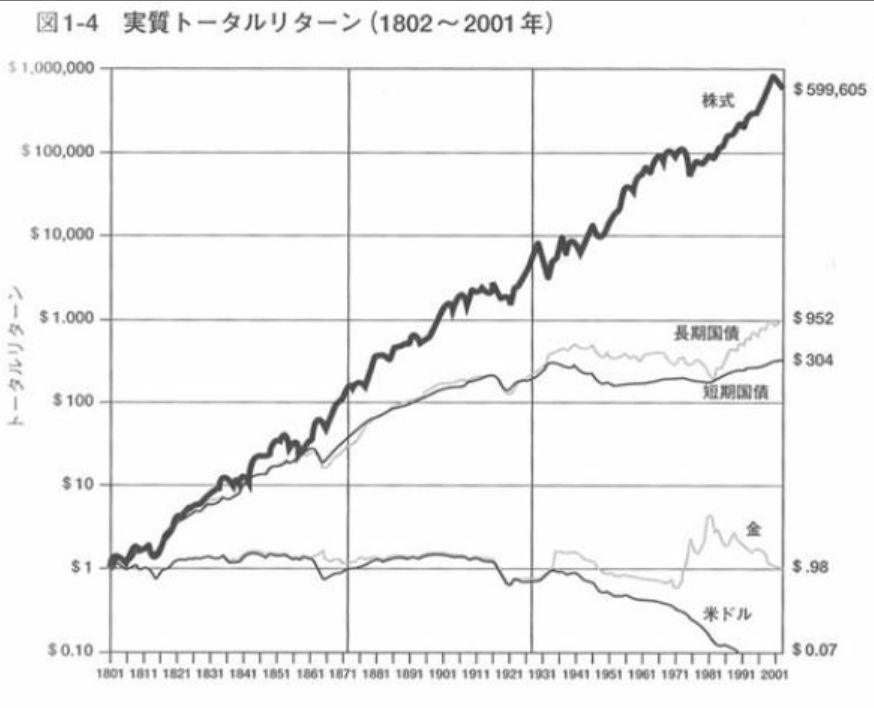

このチャートはとっても有名なチャートです。

1ドルをそれぞれ株式や債券、金などに投資して200年後どうなっているのか?を表しています。

株式が圧倒的なリターンだね

未来はわかりませんが少なくても200年の実績は評価できると思います。

これから資産拡大をするならば以下の結論になります。

結論:長期運用を考えるならば株式投資100%で運用する

債券を検討する人

一方債券を入れてもいいと思う人は以下の方です。

・資産家で利回りが小さくても生活できるリターンを取れる人

10億持っているならば利回り2%でも2000万円になり、それだけで生活できます。

株式で大きなリスクをあえて取る必要ありません。

ミニマリストなら1億円で年200万円受け取れればOKだね

余裕があればOKですが、インフレに対してのリスクヘッジにはなりにくいです。

債券は借金ですから、利息が基本的に決まっていますので、インフレに合わせて利息は上がらないからです。

ギリギリ生活費をクリアできるレベルならば株式50%、債券50%で少しリスク取れる必要があります。

・老後生活になり、労働をあまりできない人

いくら右肩上がりでも短期的な暴落などで資産が大きく目減りしてしまうと取り返しがつかないです。

債券のほうが安定的な運用ができるので収入があまり得られないような方は債券の比率を高めたほうがいいでしょう。

老後や働けない方は投資よりまずいかに節約するかが優先です

まとめ

暴落時にあまり下落しない一方、好景気の時の上昇も少ない

200年の運用状況をみても株式のリターンが一番大きい

資産拡大を目指すなら株式のほうが良い

債券を検討する方は債券の利回りだけで裕福に暮らせる資産家と失敗できない状況の人

結局リスクとリターンは1:1です。リスクを取らなければリターンもありません。

しかしリスクを取ったら必ずリターンがあるということもありません。

適切なリスクを取りつつ、年齢や資産状況に合わせてリスクコントロールをすることが大切です。

若い独身の時はリスクを取り、家族を持ったり、老後間近又は老後を迎えている人は債券を組み入れる。

年収や環境によって変わりますが、個人の状況に合わせたリスクヘッジをご検討ください。